中小企業(yè)融資困境 成因剖析與紓解路徑

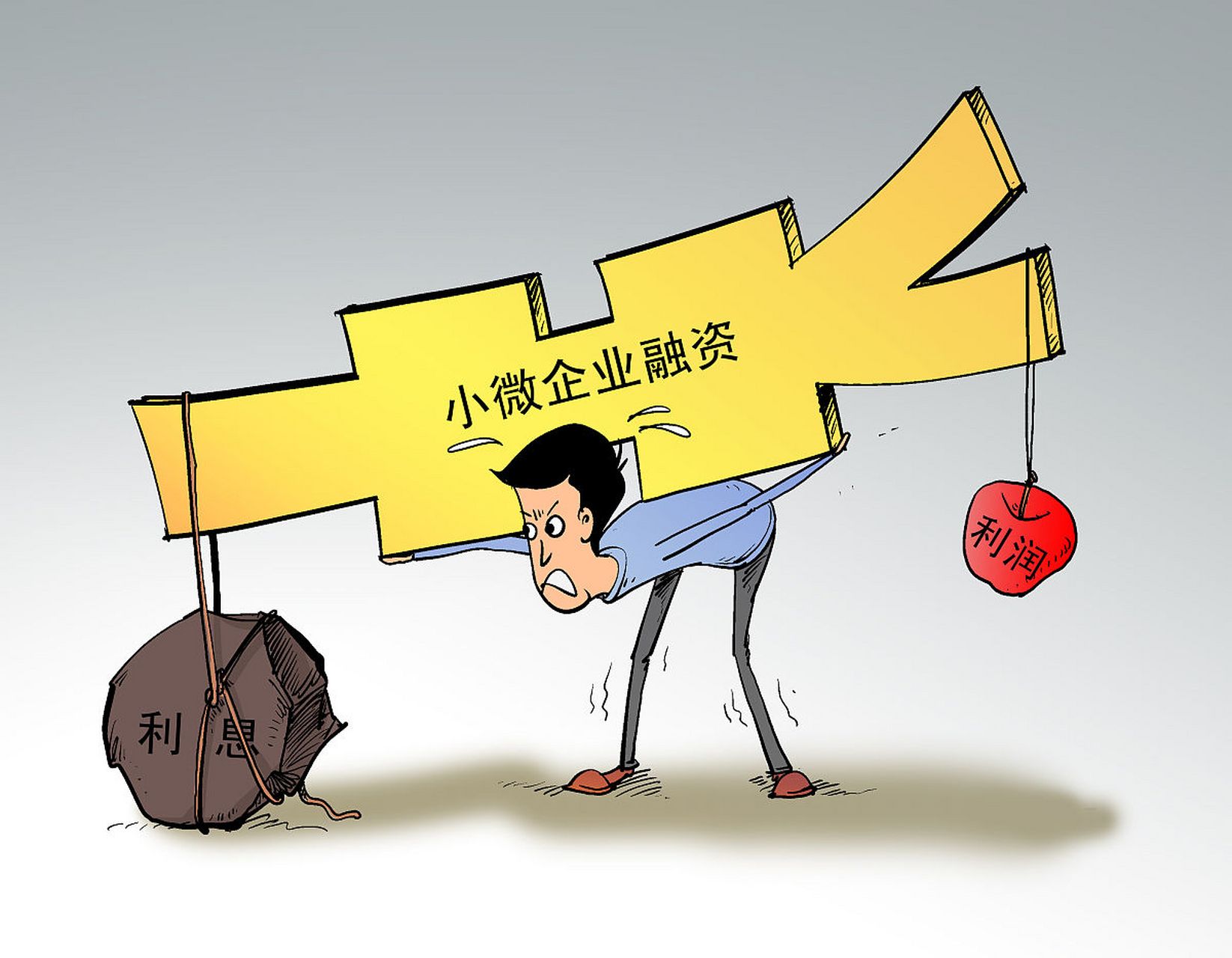

中小企業(yè)作為國民經(jīng)濟的毛細血管,在促進增長、推動創(chuàng)新、穩(wěn)定就業(yè)方面發(fā)揮著無可替代的作用。融資難、融資貴問題始終是制約其發(fā)展的核心瓶頸。深入剖析其成因,并探尋切實可行的對策,對于激發(fā)市場主體活力、推動經(jīng)濟高質(zhì)量發(fā)展具有重要意義。

一、 融資難的多維成因剖析

中小企業(yè)融資困境的形成,是市場機制、企業(yè)自身、金融體系及外部環(huán)境多重因素交織作用的結(jié)果。

- 信息不對稱與信用基礎(chǔ)薄弱:相較于大型企業(yè),中小企業(yè)普遍存在財務(wù)制度不健全、信息透明度低、經(jīng)營穩(wěn)定性較差等問題。銀行等金融機構(gòu)難以準確評估其信用狀況和還款能力,導(dǎo)致風險評估成本高企。許多中小企業(yè)缺乏足值、合規(guī)的抵押物(如廠房、土地),也難以獲得第三方擔保,信用增級手段有限。

- 金融供給結(jié)構(gòu)與風險偏好錯配:我國金融體系長期以間接融資為主,大型商業(yè)銀行在信貸市場中占據(jù)主導(dǎo)地位。這些機構(gòu)的信貸審批流程長、標準嚴、偏好大額低風險業(yè)務(wù),其風險控制模型與中小企業(yè)“短、小、頻、急”的融資需求特性存在天然矛盾。專門服務(wù)于中小企業(yè)的中小銀行、社區(qū)銀行等機構(gòu)發(fā)展相對不足,未能形成有效的差異化、多層次供給。

- 企業(yè)自身治理與管理短板:部分中小企業(yè)主現(xiàn)代企業(yè)治理意識不強,存在公司治理結(jié)構(gòu)不完善、發(fā)展戰(zhàn)略模糊、核心競爭力不足等問題。過度依賴主創(chuàng)始人、缺乏規(guī)范的內(nèi)部控制和可持續(xù)的盈利模式,使得其長期發(fā)展前景和抗風險能力存疑,降低了對外部資金的吸引力。

- 外部支持體系與市場環(huán)境有待優(yōu)化:盡管各級政府出臺了大量扶持政策,但政策落地“最后一公里”問題依然存在,部分政策知曉度低、申請流程復(fù)雜、覆蓋面有限。信用信息共享平臺建設(shè)仍不完善,跨部門的企業(yè)信用信息整合與利用效率有待提升。直接融資渠道(如創(chuàng)業(yè)板、科創(chuàng)板、新三板以及區(qū)域性股權(quán)市場)對中小企業(yè)的包容性和可及性仍需加強,天使投資、風險投資、私募股權(quán)等股權(quán)融資渠道在廣大中小城市和特定行業(yè)中滲透不足。

二、 破解困境的對策建議

化解中小企業(yè)融資難題,需要政府、金融機構(gòu)、企業(yè)自身及社會各界協(xié)同發(fā)力,構(gòu)建一個多層次、廣覆蓋、可持續(xù)的融資生態(tài)系統(tǒng)。

- 強化金融供給側(cè)結(jié)構(gòu)性改革:

- 鼓勵和引導(dǎo)大型商業(yè)銀行設(shè)立普惠金融事業(yè)部或?qū)I機構(gòu),優(yōu)化信貸審批流程,利用大數(shù)據(jù)、人工智能等技術(shù)開發(fā)更適合中小企業(yè)的信用評價模型和信貸產(chǎn)品。落實授信盡職免責制度,激發(fā)基層信貸人員服務(wù)中小企業(yè)的積極性。

- 大力發(fā)展扎根地方、服務(wù)本土的中小金融機構(gòu),如城商行、農(nóng)商行、村鎮(zhèn)銀行、民營銀行等,發(fā)揮其地緣、人緣優(yōu)勢,深化對本地中小企業(yè)的了解與服務(wù)。

- 規(guī)范發(fā)展供應(yīng)鏈金融,依托核心企業(yè)的信用和交易數(shù)據(jù),為上下游中小企業(yè)提供應(yīng)收賬款融資、存貨融資等解決方案,盤活企業(yè)流動資產(chǎn)。

- 健全信用信息與擔保增信體系:

- 加快構(gòu)建全國統(tǒng)一的涉企信用信息共享平臺,整合市場監(jiān)管、稅務(wù)、司法、水電、社保等多維度數(shù)據(jù),依法向金融機構(gòu)開放查詢,破解信息孤島。

- 發(fā)揮政府性融資擔保機構(gòu)的主力軍作用,堅持準公共定位,降低擔保費率,擴大對小微企業(yè)和“三農(nóng)”主體的擔保覆蓋面。鼓勵發(fā)展商業(yè)性擔保機構(gòu)和再擔保體系,分散風險。

- 探索和推廣知識產(chǎn)權(quán)、應(yīng)收賬款、存貨、訂單等動產(chǎn)和權(quán)利質(zhì)押融資,拓寬合格抵質(zhì)押物范圍。

- 拓寬多元化直接融資渠道:

- 深化多層次資本市場改革,優(yōu)化新三板、區(qū)域性股權(quán)市場(“四板”)的掛牌、交易和融資功能,降低中小企業(yè)掛牌和融資成本,為其提供規(guī)范培育和股權(quán)融資的場所。

- 積極發(fā)展創(chuàng)業(yè)投資和天使投資,通過稅收優(yōu)惠、政府引導(dǎo)基金、風險補償?shù)确绞剑龑?dǎo)社會資本投向早期、成長期的中小科技型企業(yè)。

- 穩(wěn)妥推進資產(chǎn)證券化,將符合條件的中小企業(yè)貸款、應(yīng)收賬款等基礎(chǔ)資產(chǎn)進行打包出售,盤活銀行信貸資產(chǎn),間接為中小企業(yè)引入市場資金。

- 提升中小企業(yè)內(nèi)生發(fā)展能力:

- 引導(dǎo)中小企業(yè)建立現(xiàn)代企業(yè)制度,規(guī)范公司治理,完善財務(wù)管理,提高信息透明度,主動積累信用記錄。

- 鼓勵中小企業(yè)聚焦主業(yè),加強技術(shù)創(chuàng)新和商業(yè)模式創(chuàng)新,培育核心競爭力,增強盈利能力和風險抵御能力,從根本上提升自身的“可融資性”。

- 優(yōu)化政策環(huán)境與配套服務(wù):

- 增強財稅、產(chǎn)業(yè)、金融政策的協(xié)調(diào)性與精準性。例如,對向中小企業(yè)提供優(yōu)惠貸款的金融機構(gòu)給予定向降準、再貸款、風險補償?shù)燃睿粚χ行∑髽I(yè)融資相關(guān)的擔保費、評估費、公證費等給予適當補貼。

- 加強政策宣傳解讀和服務(wù)指導(dǎo),利用數(shù)字化手段提高政策申請便利度,確保惠企政策應(yīng)享盡享。

- 營造公平競爭、誠實守信的市場環(huán)境,依法保護中小企業(yè)及其投資者的合法權(quán)益。

破解中小企業(yè)融資難題是一項復(fù)雜的系統(tǒng)工程,不可能一蹴而就。需要堅持市場主導(dǎo)與政府引導(dǎo)相結(jié)合,短期紓困與長效機制建設(shè)相統(tǒng)一,通過持續(xù)深化金融改革、完善基礎(chǔ)設(shè)施、激發(fā)企業(yè)活力、優(yōu)化營商環(huán)境,逐步構(gòu)建起與中小企業(yè)生命周期和融資需求相匹配的金融服務(wù)體系,為其健康發(fā)展注入源源不斷的金融活水。

如若轉(zhuǎn)載,請注明出處:http://www.atalanta.cn/product/279.html

更新時間:2026-01-09 22:22:02